こんな悩みを解決します

- 理学療法士の業務について詳しくなりたい

- 社会人としてお金の知識を付けたい

- 金融リテラシーを高める方法を知りたい

お金関連の話で、「社会人なのにわからないの?」と聞かれてギクっとなったことありませんか?

この記事を読めば、理学療法士として知っておきたいお金の知識がざっくり理解できます。

細かい知識は使うときに調べれば問題ありません。

ファイナンシャルプランナー3級の資格を持つアカシソがわかりやすく解説します。

金融リテラシーを高めると、お金も貯まりやすくなり将来に対する漠然とした不安も解消できます。

最後まで読んで、金融リテラシーを高めていきましょう。

ジャンプできる目次

理学療法士に必要な能力とは:金融リテラシーを身につける

理学療法士に必要な能力として一般的には以下のようなことが挙げられます。

- コミュニケーション能力

- 論理的思考力

- 勉強の継続力

- 体力

- 臨機応変な対応力

しかし、これは「最低限」必要な能力というだけです。理学療法士として賢くキャリアアップしていくため必要な能力は「金融リテラシー」です。

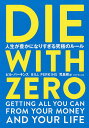

理由として以下の点があげられます。

「理学療法士はオワコン」と言われる中で、この魅力的な職業を続けていくために、金融リテラシーをしっかりと向上させていきましょう。

金融リテラシーとは?

政府広報サイトでは次のように定義されます。

経済的に自立し、より良い生活を送るために必要なお金に関する知識や判断力のこと

一言でいうと、「お金に詳しくなる」ことです。具体的には以下の知識です。

金融リテラシー

- 家計管理

- 生活設計

- 保険

- クレジット・ローン

- 資産形成商品(株式・債券・仮想通貨など)

学校では教えてくれないため、自分で学習していかない限り身につけられません。しかし金融リテラシーが低いと、様々なシーンで損をしてしまいます。

全部の知識を覚えなくてもかまいません。実際に使う場面で「こんな制度があったな」と調べてから行動することで、人生は大きく変わります。

どのように身につけたらいいか

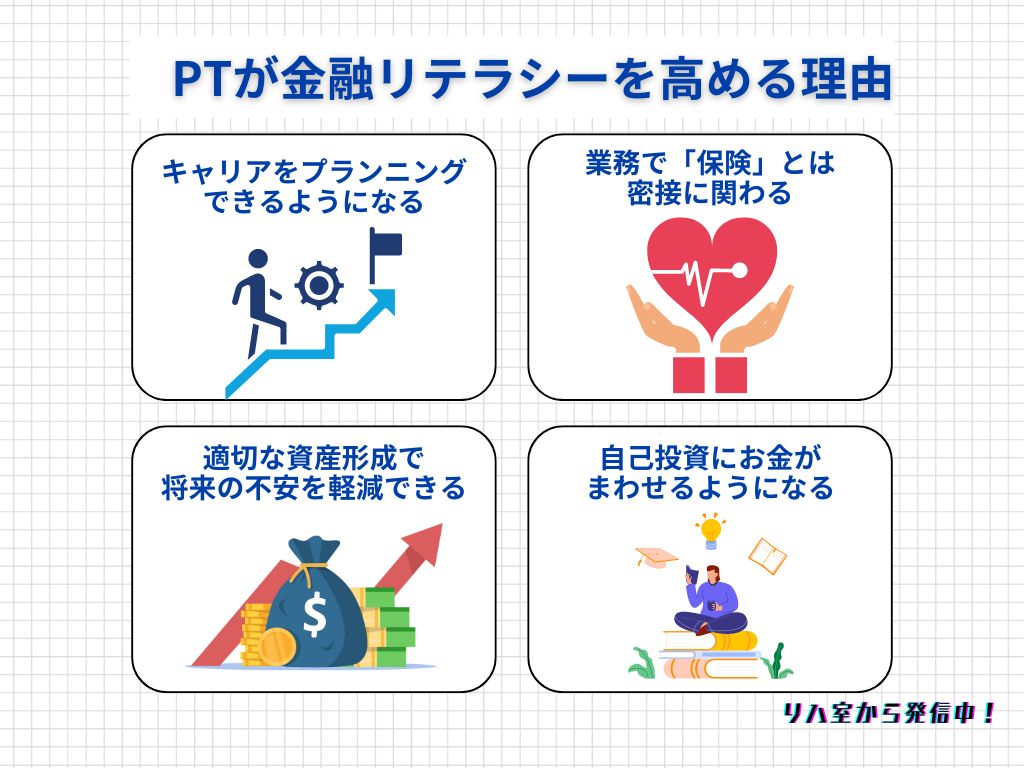

マネーリテラシーは、高い⇔低いの基準があるわけではありません。ライフステージごとに適切なお金に対する判断が行えていれば十分です。

金融広報中央委員会からは金融リテラシーマップが公表されています。

私たちの世代である「若年社会人」は以下のように記載されています。

この知識は以下の方法で身につけていくのがおすすめです。

- YouTubeで勉強する

- 本を読む

- 資格を取る

YouTubeで金融リテラシーを高める【おすすめ動画】

もっとも簡易的な方法です。私も初めはYouTubeで学習をしました。

おすすめは、登録者266万人のチャンネル「両学長 リベラルアーツ大学」です。

両学長は主観ではなく、数字を明確に示して、サービス・制度・投資商品を紹介しています。普段からエビデンスを意識する我々理学療法士としては、考え方がしっくりきて自然と信頼性が高まります。

しかし動画本数も多いためどれを見ればいいのかわからなくなると思います。これだけ見れば「基礎が固まる」という10本を厳選しました。

隙間時間に動画を見るだけで周りと差が付きます。是非見てみてください。

本を読んで金融リテラシーを高める【おすすめ書籍3選】

本を読んで金融リテラシーを高める方法もおすすめです。

しかし金融リテラシーを高めて、人生の選択を判断することに正解にありません。紹介する3冊はすべて、異なる考え方を提唱しています。自分の人生にしっくりくる考え方を見つけてみてください。

お金の大学

著者:登録者266万人の大人気You Tuber 両学長 リベラルアーツ大学

130万部突破のベストセラー

お金を「貯める」「増やす」「稼ぐ」「守る」「使う」力を高めて、資産形成を行なっていく具体的な方法が細かく紹介されています。

リベ大の基礎をがっちり抑えてある本です。金融リテラシーを向上させる「最初の1冊」におすすめです。

Psychology of money

著者:モーガン・ハウセル

心理学の視点からお金の考え方や使い方について学べます。特に印象的だったポイントは【第10章貯金の価値】です。

特定の目的のためだけに貯金するのは、すべてが予測可能な世界では意味があるかもしれない。しかし私たちの正解はそうではない。目的のない貯金をすれば選択肢と柔軟性が手に入るのだ。貯金があれば、待つべきときはじっと待てる。チャンスが来たら飛びつくこともできる。考える時間も作れる。自分の意思で人生を軌道修正できる。銀行口座に預けている貯金は転職や早期退職など、選択肢というリターンを与えてくれる。このリターンは計り知れないほど大きなものだ。

この考え方は金融リテラシーを高める上で知っておきたい考え方です。また、投資を行う場面で「お金の心理学」は必ず学んでおくべき内容です。

DIE WITH ZERO

著者:ビル・パーキンス

2024年「読者が選ぶビジネス書グランプリ」ロングセラー賞受賞

題名の通り、貯金ゼロで死ぬためのお金の使い方に焦点を当てた本です。「若いうちは貯金などせずに借金をしてでも経験にお金を使う」ことが紹介されています。

人生は死ぬときにお金をより多く持っていた方が勝ちというゲームではありません。より多く思い出を作るゲームです。

この本は金融リテラシーを高めよう!資産をコツコツ増やそう!と考えていた私にとって、雷が落ちたような衝撃でした。人生が豊かになる本です。

FP3級の資格をとって金融リテラシーを高める

ファイナンシャルプランナーの資格は、まさに「金融リテラシーを高める」ことにマッチしています。3級は実務にいかすことは厳しいですが、教養として知っておきたいレベルの内容です。日本FP協会で受験した場合の合格率は80%程度で、理学療法士を取得した皆さんなら、十分に合格できるレベルです。

資格取得のメリット

- 合格/不合格の基準があると勉強意欲が上がる

- 体系的な知識をつけられる

- FPに相談するときに、高い保険商品を進められなくなる

FP3級を取得する勉強時間は40〜50時間程度と言われます。2-3ヶ月の勉強で取得できます。基礎からしっかりと学びたい方には資格取得がおすすめです。

生活設計

生活設計とは、簡単に言うと毎月赤字を出さないことです。その中で、好きなことにもお金を使い、人生の満足感を高めることが求められます。

支出を下げるのに効果が高いのは固定費を下げることです。

主なライフイベントの費用

- 通信費(携帯電話・自宅のWi-Fi)

- サブスクリプション(動画配信サービス等)

- 保険

- 光熱費

- 家賃

- 車

- 保険

理学療法士の場合は、リハビリの質を高めていくために自己投資を常に行なっていく必要があります。、給料が足りないと自己投資にお金が回らないかもしれませんが、自己投資はキャリアアップの礎になります。積極的にお金を回していきましょう。

しかし、教科書やセミナー代は高額です。まずは職場に相談して、経費で落とせないか交渉することをおすすめします。

生活設計を行うことで、自分の人生で「やるべきこと」が明確になります。適切な生活設計を行い、人生の満足感を高めていきましょう。

詳しい見直し方法はリベラルアーツ大学の記事を参考にしてください。

家計管理

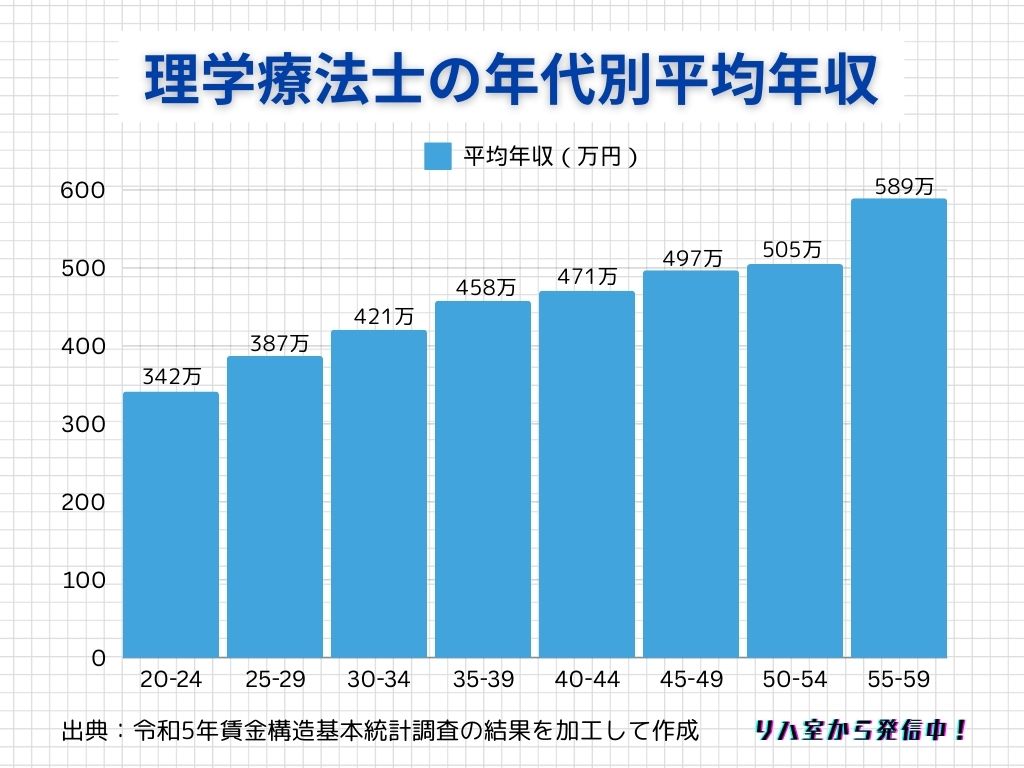

家計管理とは、理学療法士としての今後の収入を予想し、適切な金額を貯蓄・資産運用することです。

以下のグラフは、理学療法士の年代別平均給与です。

理学療法士は、全体的に給与が上がりにくい傾向があります。そのため、適切な収支管理・自己投資・資産運用が必要になります。

理学療法士の平均給与を知った上で、今後のライフイベントに当てはめていきましょう。日本FP協会が発表している主なライフイベントにかかる費用は以下の通りです。

主なライフイベントの費用

- 就職活動:8万円

- 結婚:327万円

- 出産:48万円

- 教育資金:1097万円

- 住宅購入:3719万円〜

- 老後の生活費:27万円〜/月

- 介護費用:18万円〜/月

- 緊急資金:60万円

結婚や出産など、多様な選択肢が求められる時代です。自分をプランニングして、「いつ・どれくらい」お金が必要なのか、計算してみましょう。

金融分野

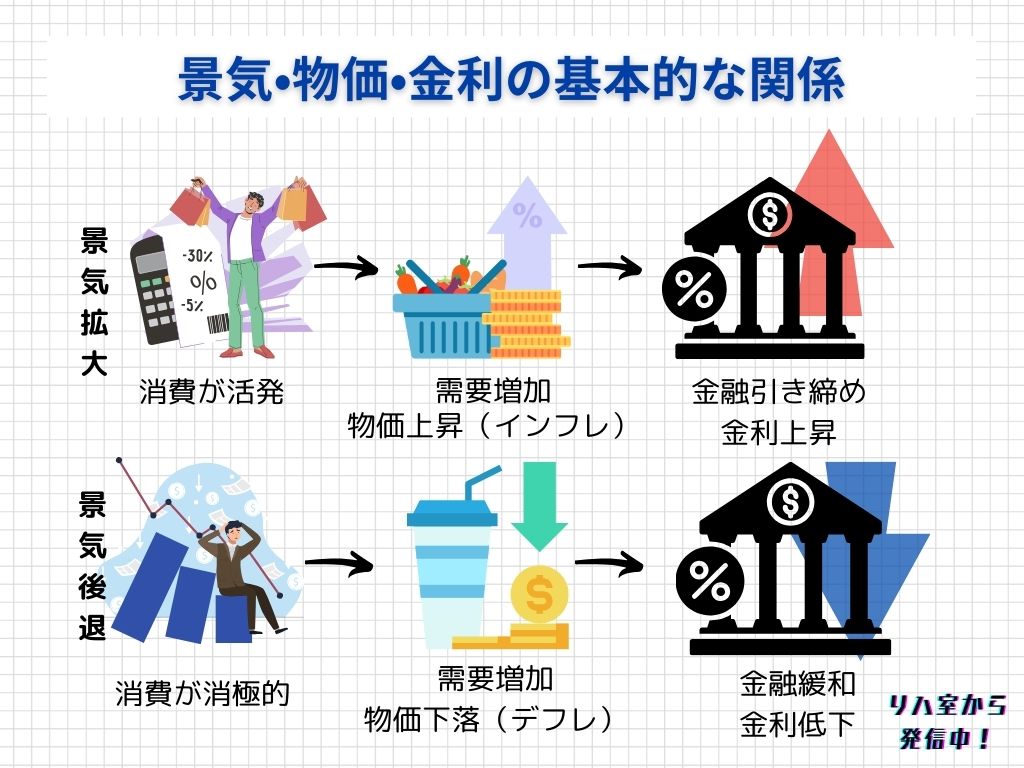

まずは金融商品の3要素・景気・金利・インフレ・デフレについて理解を深めることが必要になります。

金融商品の3要素

金融商品の3要素とは流動性・安全性・収益性です。資産運用をしていく上で重要な考え方です。

金融商品3要素

- 流動性:資産をすぐに現金に変えられる能力

- 安全性:投資元本が失われるリスクの低さ

- 収益性:投資から得られる利益の大きさ

それぞれの金融商品に当てはめると以下のようになります。

| 流動性 | 安全性 | 収益性 | |

|---|---|---|---|

| 普通預金 | 高 | 高 | 低 |

| 定期預金 | 中 | 高 | 中 |

| 国債 | 中 | 高 | 中 |

| ハイリスク債券 | 中 | 低 | 高 |

| 上場株式 | 高 | 低~中 | 高 |

| 不動産 | 低 | 中~高 | 中~高 |

| 投資信託 | 高 | 低~高 | 低~高 |

| 仮想通貨 | 高 | 低 | 高 |

※高・中・低はそれぞれの相対的な値です。

自分が求めるリターンと許容できるリスクのバランスをとることが重要です。

次に経済の基本用語について、学んでいきましょう。

⚠️あくまで基本的な関係です。市場ではこの流れに沿わないことはよくあります。

景気、金利、インフレ、デフレは、経済の動向を理解するための重要な要素です。これらの関係を把握することで、経済政策や投資判断に役立てることができ、仕事や生活においてもより良い選択ができるようになります。

新社会人として、これらの知識を活用していきましょう。

保険商品

保険は、万が一多額の支払いをしなければならない場合に備えて加入するものです。

保険商品の注意点は「安心を買っている」と考えないことです。保険会社というサービスが成り立っているのは、保険会社が受け取っている金額の方が多いためです。つまり、保険を利用しないことの方が多いということです。保険を使用せずに、払うだけ払うことは「損をしている」ことになります。

また保険を使用しても、怪我や病気が治るわけではありません。高額な保険商品を検討する前に、生活習慣を見直したり万が一が起きない備えをすることが優先されます。

そして前提知識として、日本の公的保険はかなり手厚いです。自分が受けられる公的保険を確認してから適切な保険を選択しましょう。

リベラルアーツ大学のサイトでは保険についての考え方が詳しく説明されています。参考にしてみてください。

ローン・クレジット

ローンとクレジットは、どちらも「借金」の一種です。便利な仕組みではありますが、適切な付き合い方が求められます。

- ローン:大きな金額を借りて、長期間かけて返済するもの(例:住宅ローン)

- クレジット:比較的小さな金額を短期間で返済するもの(例:クレジットカード)

住宅ローン

住宅ローンは、家を買うときに利用する長期のローンです。

ココが重要!

- 借入可能額は年収の何倍までか確認する(一般的に年収の5〜6倍程度)

- 最も一般的な返済期間は30年〜35年)

- 金利タイプ(固定金利・変動金利)を選ぶ

- 返済額は月収の20〜25%以下が目安

住宅ローンについてもリベラルアーツ大学のサイトで紹介しています。詳しく知りたい方は参考にしてください。

クレジットカードの分割払いとリボルビング払い

クレジットカードは便利ですが、使い方には注意が必要です。

分割払い:

- 購入金額を決まった回数で分けて支払う

- 手数料(金利)がかかる

リボルビング払い:

- 毎月一定額を支払う

- 残高に応じて手数料(金利)がかかる

- 返済が長引きやすいので要注意

現金よりも「使っている感覚」が少ないです。使い過ぎにはくれぐれも気をつけましょう。

資産形成商品

資産形成商品は現金・定期預金・株式・投資信託などさまざまなものを含んでいます。ここでは最近話題のNISA・iDecoで関連深い株式と投資信託について解説します。

株式投資の基本的な構造

株式投資は企業の株を購入し、その企業の成長に伴って利益を得る方法です。株を持つことで企業の一部を所有するため、株価が上がれば利益が出ます。逆に下がれば損失です。個別株は単価が高く、リスクを分散しづらいため初心者には向いていません。

投資信託の基本的な構造

投資信託は多くの投資家から資金を集め、専門家が運用する仕組みです。株式と債券、国内株と海外株など異なる金融商品の詰め合わせを購入するイメージです。個別で投資するよりもリスクが分散されます。少額から始められるため、初心者にも適しています。

長期運用のメリット

長期運用は時間を味方にします。市場の短期的な変動ではなく、経済全体の成長に投資をします。そして長期投資の大きなメリットとして複利の効果があります。

複利効果は、利益に対してさらに利益が生まれる現象です。

具体例を見てみましょう!

年利5%で100万円を投資したケースを考えます。

1年目:100万円 × 1.05 = 105万円

2年目:105万円 × 1.05 = 110.25万円

3年目:110.25万円 × 1.05 = 115.76万円

10年後には約162.9万円、20年後には約265.3万円になります。 これが複利の力です。時間が経つほど、効果は大きくなります。

分散投資のメリット

分散投資とは、お金をさまざまな資産(株、債券、不動産など)に分散して投資することです。卵を一つのカゴに盛らないのと同じで、リスクを減らすことができます。メリットを以下にまとめます。

分散投資のメリット

- 1つの投資先が不調でも、他の投資先が好調であれば全体の損失を抑えられる。

- 異なる投資先は異なるタイミングで成長するため、全体として安定したリターンを期待できる。

- 経済状況や市場の変動に対して柔軟に対応できる。

- 一つの投資先に依存する不安が軽減され、心理的に安心して投資を続けられる。

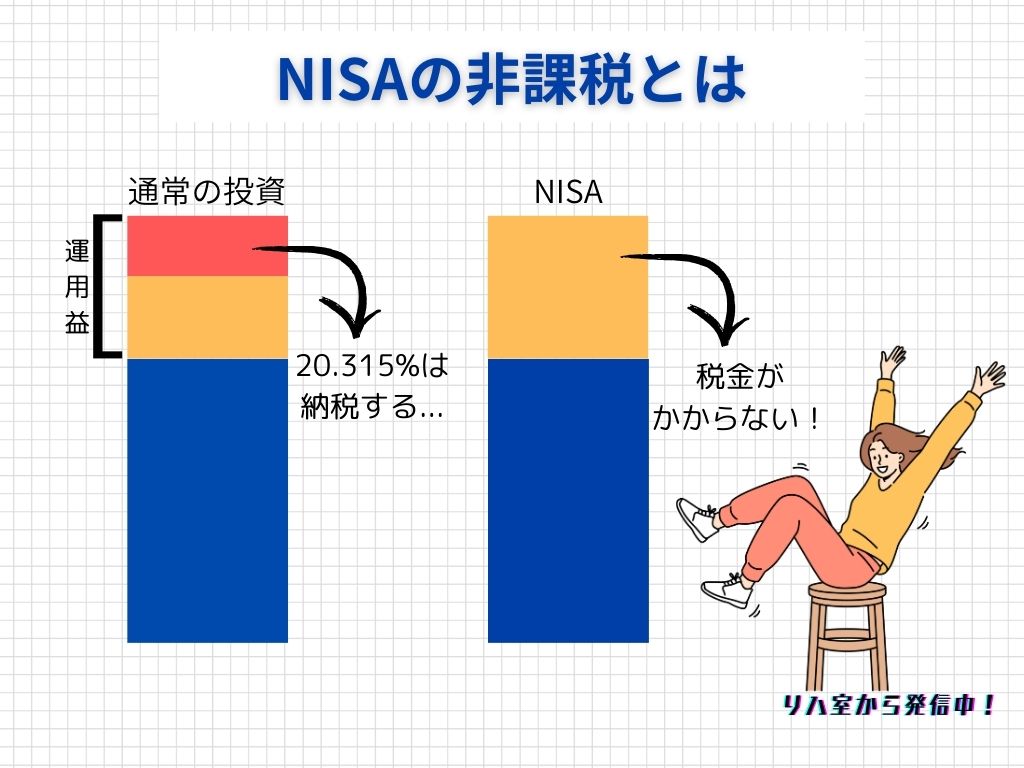

NISA

NISAとは、国が推進している制度で正式には「少額投資非課税制度」といいます。

通常投資で利益を出すと、20%は税金で納めなければなりません。この税金を払わなくてもいい制度が「NISA」です。これから資産形成をしていく私たちにとっては、絶対に使っておきたい制度です。

NISAの特徴

- 非課税保有期間が無期限

- 年間投資枠は最大360万円

- 非課税保有限度額1800万円

- 非課税保有限度額の再利用が可能

年間投資枠や非課税保有限度額の金額はピンとこないと思いますが、会社員で働きながら投資をしていくには申し分ない設定です。

投資の世界では同じ運用比率では、元本が大きい方が当然利益は大きくなり、「札束の殴り合い」と表現されます。しかし、私たちの大きな武器は「若さ」です。複利の力を生かしていけば資産は雪だるまのように大きくなっていきます。

金融庁公式サイトで分かりやすく紹介されています。詳しく知りたい方は下記リンクから調べてみてください。

iDeCo

iDeCoも国が推進している制度で、正式名称は「個人型確定拠出年金」といいます。NISAと同じく非課税の投資制度ですが、こちらは年金としての意味合いが強い制度です。iDeCoの最大の特徴は、投資した金額がすべて所得控除になるという点です。

特徴をまとめます。

iDeCoの特徴

- 掛金が全額所得控除

- 運用益も非課税で再投資可能

- 60歳まで引き下ろせない

- 受け取るときも控除が受けられる

少子高齢化社会を生きる私たちの世代では、年金が十分に受け取れない場合があります。「年金は自分で作ってね」という政府からのメッセージと受け取っています。

iDeCo公式サイトで分かりやすく紹介されています。詳しく知りたい方は下記リンクから調べてみてください。

まとめ

「オワコン」といわれる理学療法士として、生きていくなかで金融リテラシーは確実に必要な能力です。

金融リテラシーを向上させるメリットをおさらいしていきます。

分散投資のメリット

- 理学療法士の業務が詳しくなる

- 今後のキャリアプランニングができるようになる

- 資産を増やして、将来の不安を軽減できるようになる

- 自己投資にお金を回せるようになる。

記事で紹介した方法で、一歩ずつ金融リテラシーを高めていきましょう。経済の見方や、患者さんとの会話もより面白くなりますよ。